Hakija

Suomen Osuuskauppojen Keskuskunta

Hakemus ja lisäselvitykset

Suomen Osuuskauppojen Keskuskunta (SOK) on 27.4.2000 päivätyllä kirjeellään hakenut kilpailunrajoituslain 19 §:n tarkoittamaa poikkeuslupaa S-ryhmän eri ketjuissa tapahtuvan osuuskauppojen välisen hankinta-, markkinointi- ja hintayhteistoiminnan toteuttamiseksi. Kyseessä on Kilpailuviraston aikaisemmin myöntämän poikkeusluvan uusimista koskeva hakemus ja poikkeuslupaa on haettu vähintään viideksi vuodeksi 1.5.2005 saakka.

Hakija on toimittanut virastolle sen pyytämiä lisäselvityksiä 8.9, 29.9., 4.10., 15.12. ja 22.12.2000 sekä 5.1., 17.1., ja 25.1.2001 päivätyillä kirjeillään sekä täsmentänyt hakemusta suullisesti. Hakija on myös viitannut aikaisempiin poikkeuslupahakemuksiinsa ja niissä esitettyihin tietoihin sekä virastossa käsiteltävänä olevaan Inex Partners Oy:n poikkeuslupa-asian aineistoon (dno 56/67/99).

S-ryhmä ja S-ryhmän ketjut

S-ryhmä muodostuu S-osuuskaupoista ja niiden perustamasta Suomen Osuuskauppojen Keskuskunnasta sekä osuuskauppojen ja SOK:n tytäryhtiöistä. Alueosuuskauppoja on nykyisin 23 ja paikallisosuuskauppoja 22.

S-ryhmän liiketoiminta tapahtuu keskeisiltä osiltaan S-ryhmän eri ketjuissa. S-ryhmän vähittäiskauppaa harjoittavat ketjut ovat Prisma-, S-market-, Sokos- ja Sale -ketju. Pääkaupunkiseudulla toimii lisäksi Alepa -ketju, jonka yksiköt ovat kaikki Helsingin Osuuskaupan omistamia. Ketjuihin kuuluvat yksiköt ovat Sokos-ketjun yksiköitä lukuun ottamatta kaikki osuuskauppojen omistamia. Sokos-ketjun yksiköistä 17 on SOK:n tytäryhtiön Oy Sokos Ab:n ja viisi osuuskauppojen omistuksessa. Suunnitelmissa on SOK:n Sokos-ketjun yksiköiden siirtäminen asteittain osuuskauppojen omistukseen.

Kaikki ketjut Sokos-ketjua lukuun ottamatta toimivat päivittäistavarakaupan alueella. Prisma-ketjuun kuuluu myös laaja käyttötavaravalikoima. Sokos-tavaratalojen yhteydessä toimivat S-marketit ovat yhtä lukuun ottamatta osuuskauppojen omistamia S-market -ketjun yksiköitä.

Ketjuyksiköiden lukumäärät ja päivittäistavara- ja käyttötavarakaupan markkinaosuudet olivat vuonna 1999 seuraavat. Mukana on myös Helsingin Osuuskauppa HOK:n kokonaan omistaman Alepa-ketjun luvut. Markkinaosuudet on laskettu AC Nielsenin myymälärekisteriin tilastoitavasta myynnistä.

| ketju | myymälöiden lukumäärä | markkinaosuudet | |

| päivittäistavara | käyttötavara | ||

| Prisma | 37 | 8,5 | 5,4 |

| S-Market | 238 | 15,3 | 1,6 |

| Sokos | 22 | 0,2 | 4,3 |

| Sale | 176 | 2,0 | 0,2 |

| Alepa | 45 | 1,2 | 0,1 |

Vuonna 1999 S-ryhmän kokonaismarkkinaosuus päivittäistavarakaupassa oli 27,8 %. Käyttötavarakaupassa S-ryhmän kokonaismarkkinaosuus vuonna 1999 oli 12,5 %. Käyttötavarakaupan markkinaosuuksia laskettaessa on hakemuksen mukaan huomioitu ne tuote- ja kysyntäalueet, joilla S-ryhmän ketjut toimivat (asuminen, pukeutuminen ja vapaa-aika).

Ketjuyhteistyö

Ketjuohjausorganisaatio

Ketjuohjausorganisaatio koostuu ketjuhallituksesta, ketjujohdosta, ohjausryhmistä, SOK-yhtymän ketjuohjaushenkilöistä sekä eri tarkoitusta varten perustetuista pysyvistä tai tilapäisistä työryhmistä. Prisma-, S-market- ja Sale -ketjuilla on yksi yhteinen Market-ketjuhallitus. Ketjuhallituksen nimeää SOK:n hallituksen esityksestä hallintoneuvosto. Ketjuhallitus ja ohjausryhmät koostuvat alueosuuskauppojen edustajista.

Ketjuhallituksen tehtävänä on valvoa ketjuohjausorganisaation toimintaa ja tehdä ketjun toimintaa koskevat strategiset päätökset. Osa keskeisistä päätöksistä edellyttää lisäksi SOK:n hallituksen ja hallintoneuvoston hyväksymistä. Ketjuhallituksen päätökset ovat kaikkia ko. ketjuun kuuluvia yksiköitä sitovia. Ketjun operatiiviseen toimintaan liittyvä yhteistyö (valikoima-, hankinta-, markkinointi- ja hintayhteistyö) on organisoitu erillisiin työryhmiin.

SOK:n (ketjuluvan antaja) ja osuuskaupan (ketjuluvan saaja) välillä solmitussa ketjusopimuksessa määritellään ketjuyhteistyön toteuttamisen periaatteet sekä osapuolten oikeudet ja velvollisuudet.

Valikoima- ja hankintayhteistyö

Päivittäistavaravalikoimat suunnitellaan ketjuittain kolmelle eri laajuiselle valikoimaluokalle. Osuuskauppa päättää, mihin valikoimaluokkaan yksittäinen ketjuun kuuluva myymälä sijoittuu. Sijoittumiseen vaikuttavat mm. myymälän myynnin määrä, pinta-ala ja sen asema paikallisilla markkinoilla. Ketjusopimuksen mukaan osuuskauppa sitoutuu toteuttamaan vähimmillään ko. ketjun alinta valikoimaluokkaa. Tulevaisuudessa valikoimaluokat määritellään yhä enenevässä määrin tuotekategorioittain. Yhden tuoteryhmän osalta myymälä voi kuulua suppeimpaan valikoimaluokkaan, toisen ryhmän osalta laajimpaan jne.

Ketjuohjausorganisaatio määrittelee ketjuvalikoimiin kuuluvat tuotteet. Tuotteen kuuluminen ketjuvalikoimaan merkitsee samalla sitä, että tuote on hintayhteistyön piirissä. Ketjuvalikoiman/hintayhteistyön laajuutta käsitellään lähemmin seuraavassa kappaleessa. Ketjuun kuuluvan myymälän kokonaisvalikoima muodostuu ketjuvalikoimasta ja osuuskaupan määrittelemästä valikoimasta. Osuuskauppa voi määritellä omille saman ketjun myymälöilleen yhtenäisen ns. alueellisen ketjuvalikoiman.

Hakijan mukaan tavararyhmähallinta- ja hyllykuvajärjestelmät mahdollistavat myös osuuskauppojen ja/tai myymälöiden omat valikoimaratkaisut niin, että näillä on mahdollisuus sijoittaa ketjuvalikoimaan kuulumattomia tuotteita jokaisen tuoteryhmän yhteyteen.

Teolliset elintarvikkeet ja tuontielintarvikkeet sekä non-food -tuotteet osuuskaupat hankkivat pääosin Inex Partners Oy:ltä, mikä on SOK:n ja Osuuskunta Tradeka-yhtymän puoliksi omistama hankinta- ja logistiikkayhtiö. Inex solmii valmistajien ja maahantuojien kanssa ostoehtosopimuksen, jossa sovitaan kaupankäynnissä noudatettavista perusehdoista. Ketjukohtaisia alennuksia ja markkinointitukia so. tuotteen lopullista hintaa koskevat neuvottelut käydään tavarantoimittajien, ketjujen ja osuuskauppojen välillä. Osuuskaupat hankkivat Inexin kautta 80–90 prosenttia niistä tuotteista, jotka kuuluvat Inexin valikoimiin. Osuuskauppojen myynnistä näiden tuotteiden osuus on alle puolet.

Kotimaisten valtakunnallisten tuoretavaratoimittajien (noin 50 tavarantoimittajaa, mm. kotimaiset liha- ja lihajalostetuotteiden ja kotimaisten leipomo- ja meijerituotteiden valmistajat) kanssa SOK:n Market-ketjuohjaus neuvottelee ns. perusehdot osuuskauppoja varten. Perusehdoilla tarkoitetaan kaikille osuuskaupoille yhtenäisiä maksuehtoja, ketjualennuksia, ketjumarkkinointirahaa, toimituslausekkeita, viivästysseuraamuksia jne. koskevia ehtoja. Perusehtojen pohjalta käydään varsinaiset hankintaehtoneuvottelut tavarantoimittajan kanssa. SOK:n ketjuohjausyksikkö kilpailuttaa valtakunnalliset tavarantoimittajat ja heidän kanssaan sovitaan tarkemmista hinta- ja muista ostoehdoista valikoimajaksoittain.

Päivittäistavaroiden paikallisen ja alueellisen ketjuvalikoiman kilpailuttamisen hoitaa kukin alueosuuskauppa itsenäisesti. Tähän valikoimaosaan kuuluvat ne tuotteet ja tuoteryhmät, joiden tuotanto on alueellista ja/tai joiden osalta ei keskitetyllä hankinnalla ole saavutettavissa tehokkuushyötyjä. Tähän ryhmään kuuluvat tuotteet ovat lähinnä tuoretuotteita, joiden myyntiaika on lyhyt ja/tai volyymit pieniä. Laskutus tapahtuu pääsääntöisesti SOK:n kautta läpivirtauslaskutusperiaatteella, jolloin sovitut hinta- yms. ehdot menevät sellaisenaan suoraan osuuskaupoille. Laskutuksen kustannukset peritään osuuskaupoilta.

Käyttötavaroiden keskitettyä hankintaa varten on perustettu SOK:n yksin omistama tytäryhtiö Intrade Partners Oy. Sen liiketoiminta käsittää pääasiassa asumisen, pukeutumisen ja vapaa-ajan tuoteryhmien tuotteiden hankinnat S-ryhmän ketjuyksiköille. Intrade neuvottelee ja sopii ketjuvalikoimiin valittujen tuotteitten hankintaehdot valmistajien ja maahantuojien kanssa. Merkittävä osa Intraden hankinnoista tapahtuu komissiokauppana sveitsiläisen Gemex Trading AG:n kautta.

Kilpailuviraston aiemman ratkaisun (242/61/94, 5.4.1995 S-ryhmän kauppaehdot päivittäistavarakaupassa) yhteydessä SOK ilmoitti, että S-ryhmän ketjuihin kuuluvat osuuskaupat voivat ostaa ketjuvalikoimaan kuuluvia tuotteita myös muualta kuin SOK:n omilta hankintayhtiöiltä. Samoin Inex Partners Oy ilmoitti, että sen tavarantoimittajina olevat teollisuuslaitokset voivat myydä tuotteitaan myös suoraan Inexin asiakkaille.

Hintayhteistyö

Hintayhteistyö koskee edellä mainittua ketjuvalikoimaa. Sokos-ketjun lähes koko myynti koostuu käyttötavaroista ja on yhteishinnoittelun piirissä. Prismojen myynnistä yhteishinnoitellaan yli puolet, S-markettien myynnistä alle puolet ja Sale-myymälöiden myynnistä noin puolet. Kaikissa ketjuissa käyttötavaroita koskeva hintayhteistyö on keskimäärin laajempaa kuin päivittäistavaroita koskeva. Tarkkoja tietoja siitä, miten hintayhteistyön laajuus myynnistä laskettuna on kehittynyt poikkeusluvan voimassa ollessa, ei ole saatavissa. Ilmeisesti kuitenkin Sale-ketjussa hintayhteistyö on vuodesta 1993 supistunut ja Prisma- sekä S-market -ketjuissa laajentunut.

Hintayhteistyön kohteena kerrallaan olevien tuotenimikkeiden lukumäärät ovat kasvaneet kaikissa ketjuissa, erityisesti tämä koskee Prisma-ketjua. Hintayhteistyö koskee kaikissa ketjuissa nykyisin yli 80 prosenttia päivittäistavaravalikoimissa olevasta kokonaisnimikemäärästä.

Hintayhteistyöjaksojen pituudet ovat eri tuoteryhmissä erilaiset. Jakson pituus määritellään tuoteryhmälle luonteenomaisen hankintasopimusrytmin perusteella; teollisten elintarvikkeiden osalta jaksot ovat pitempiä ja tuoretuotteitten osalta lyhyempiä. Myös saman tuoteryhmän jaksojen pituudet saattavat vaihdella eri vuodenaikoina, esimerkiksi tuoreen lihan osalta kesäaikana saatetaan käyttää vain kolmen viikon jaksoja kun taas muina aikoina jaksot ovat pidempiä.

Seuraavassa taulukossa on esitetty hintayhteistyön kohteena olevan päivittäistavaramyynnin jakautuminen (%) hintayhteistyöjakson keston mukaan.

Yhteishinnoitellun päivittäistavaramyynnin jakautuminen (%) hintayhteistyöjakson keston mukaan eri ketjuissa

| Hintayhteistyön kesto | Prisma | S-Market | Sale |

| 4 kk | […][1] | […] | […] |

| 2 kk | […] | […] | […] |

| 1 kk tai alle | […] | […] | […] |

| yhteensä | 100 | 100 | 100 |

Teollisten elintarvikkeiden hankinnat tapahtuvat useamman kuukauden menekin mukaisissa erissä. Kerralla hankittavat määrät ovat suuria ja tuotteen hankintahinnat vähemmän herkkiä yksittäisten raaka-aineiden ja muiden hintaan vaikuttavien tekijöiden muuttumiselle. Tämän tyyppisten tuotteiden hintajakso on neljä kuukautta. Neljän kuukauden rytmiin kuuluvat myös monet käyttötavarat, joiden hankinnat tapahtuvat vastaavalla tavalla suurissa erissä usean kuukauden menekkiä varten. Kolmen kuukauden hintarytmiin kuuluvat perinteisesti vaatteet, joiden myynnissä ja hankinnassa noudatetaan vuodenajan sesonkeja.

Jalostettujen tuoretuotteiden hintajakso on tavallisesti enintään kaksi kuukautta. Mitä useampi toimittaja ja mitä herkemmin raaka-aineen hinta vaihtelee, sitä lyhyempi on tuotteen hankintarytmi ja vastaava hintajakso. Tuoretuotteitten hinnat määritellään yleensä enintään yhden kuukauden jaksoksi. Hedelmät ja vihannekset hinnoitellaan pääasiassa osuuskauppakohtaisesti. Niidenkin osalta on kuitenkin suunnitelmat siirtyä keskitettyyn hinnoitteluun. Nykyisin esimerkiksi vaa´at joudutaan vielä päivittämään myymälöissä vaakakohtaisesti. Tekniikan kehittyessä myös vaakojen hintatiedot voidaan jatkossa päivittää automaattisesti kassajärjestelmien päivityksen yhteydessä. Hedelmien ja vihannesten osalta hinnoittelujaksot ovat lyhyitä alle kuukauden mittaisia ja keskimäärin noin 50 tuotteen hinnat käydään läpi viikoittain.

Hakemuksen mukaan hinnoittelujakson lyhentäminen kolmeen tai kahteen kuukauteen niiden tuotteiden osalta, joissa luontainen kilpailutus- ja hankintarytmi on neljän kuukauden mittainen, merkitsisi hintayhteistyöllä saavutettavan tehokkuusedun menettämistä. Seurauksena olisi kerralla sovittavien volyymien aleneminen luontaisen tehokkaan volyymimäärän alapuolelle ja hankintahintojen nousu. Samalla hinnoittelutyön kustannukset kasvaisivat, kun hankintasopimus- ja hinnoittelukierrosten lukumäärä kasvaisi vuodessa kolmesta neljään ja kahden kuukauden toimintarytmiin siirryttäessä vastaavasti kolmesta kuuteen. Sama työ jouduttaisiin tekemään useampaan kertaan. Seurauksena olisi tarve kuluttajahintojen nostamiseen.

Keskitetty hintojen määrittely ja hintatietojen syöttö tietojärjestelmiin sekä muut tähän liittyvät tehtävät, kuten hyllynreunaetikettien suunnittelu ja painatus ovat edelleen oleellinen osa yhteistoimintaa.

Hakemuksessa todetaan, että osuuskaupat voivat halutessaan alittaa sovitut hinnat ja mainostaa hyödykkeitä itsenäisesti. Keskitetysti määriteltyihin hintoihin tehdään muutoksia osuuskauppa- ja myymäläkohtaisesti alueellisista kilpailusyistä. Muutokset koskevat useimmiten voimakkaan hintakilpailun kohteena yleisesti olevia tuotteita. Myymäläkohtaisesti vastataan kilpailijoiden hintaiskuihin ja tarjouksiin tekemällä omia tarjouksia ja kampanjoita. Ketjuyhteistyön tarkoituksena ei ole hakemuksen mukaan rajoittaa osuuskauppojen vapaata päätöksentekoa, vaan saada aikaan kustannusten säästöjä toiminnan tehostumisen myötä.

Yhteistoiminnalla saavutettavat hyödyt

Ketjuyhteistyön tavoitteena on oikealla resurssien ohjauksella ja työnjaolla tehostaa toimintaa ja säästää kustannuksia. Yhteistoiminta tähtää pysyvän edulliseen hintatasoon ja laajempiin ja parempiin valikoimiin. Hakemuksessa todetaan, että valikoima- ja hintayhteistyöllä on saavutettu ja saavutetaan merkittäviä tehokkuushyötyjä ja kustannussäästöjä. Säästöjen kokonaismäärä on vuositasolla useita satoja miljoonia markkoja.

Merkittävin kustannussäästö saavutetaan ostoehtojen parantumisena. Tavarantoimittajat kilpailutetaan tuoteryhmästä riippuen pääsääntöisesti 1–4 kuukauden väliajoin. Myyntihinnan keskitetty määrittely mahdollistaa tuotteen menekin suhteellisen tarkan ennakoinnin ja on samalla sen välttämätön edellytys. Kun tuotteiden menekki kyetään ennustamaan riittävän tarkasti hankintasopimuksia tehtäessä, tavaravirrasta tulee tasainen ja tuotannon suunnittelu helpottuu ja tehostuu. Tuotantokustannusten alentuessa tavarantoimittajat kykenevät alentamaan hintojaan. Kilpailuttamisen ja toimintamallin avulla saavutettavat säästöt ovat tuoteryhmästä riippuen arviolta […] % hintayhteistyön kohteena olevien tuotteiden hankintahinnasta. Saavutettava säästö on vuositasolla arviolta […] miljoonaa markkaa kaikkien ketjujen osalta yhteensä.

Samalla varmistetaan tuotteen saatavuus, mikä osaltaan vähentää toiminnan kustannuksia ja parantaa asiakaspalvelua ja myös toiminnan tulosta. Seurauksena on positiivinen kierre, joka viimekädessä koituu kuluttajan eduksi edullisempina hintoina ja parempana palveluna.

Pienemmistä laiteinvestoinneista ja päällekkäisen työn vähenemisestä osuuskaupoissa ja niiden ketjuyksiköissä syntyy vuosittain merkittävää säästöä. Vähennys on aikaisemmin koskenut erityisesti teollisia elintarvikkeita, non-food tuotteita ja käyttötavaroita ja nykyisin enenevässä määrin myös tuoretuotteita. Jatkossa hedelmien ja vihannesten laajamittainen keskitetty hinnoittelu tulee edelleen merkittävästi vähentämään näiden tuotteiden hinnoitteluun tarvittavaa työmäärää osuuskaupoissa. Nykytilanteessa päällekkäisen työn väheneminen merkitsee arviolta yhteensä yli […] miljoonan markan säästöä vuositasolla. Säästöä syntyy hakemuksen mukaan myös hinnoitteluvirheiden vähenemisestä.

Hakijan mukaan ketju- ja hintayhteistyö on merkinnyt myös mainos- ja markkinointikustannusten supistumista. Perusteluna hakija on esittänyt selvityksen markkinointikulujen ja niihin kohdistettujen tuottojen erotuksen kehityksestä ketjuittain vuosina 1995–1999. Kustannukset ovat mm. ilmoituskuluja, ketjumaksuja ja asiakasomistajamarkkinointia. Tuottoina on otettu huomioon teollisuuden maksama markkinointituki. Bruttomääräisiä tietoja erikseen kuluista ja tuotoista ei ole käytettävissä johtuen S-ryhmän noudattamasta tiliöintikäytännöstä, jossa markkinointikulut ja -tuet on kirjattu samoille tileille. Käytäntöä ollaan muuttamassa. Koska kattavia ketjukohtaisia erittelyjä ei ole olemassa, esimerkkinä on toimitettu yhden osuuskaupan tiedoista kerätty erittely. Tämän selvityksen mukaan varsinaiset markkinointikulut ovat vuodesta 1993 vuoteen 1999 lähes kaksinkertaistuneet. Samaan aikaan teollisuuden maksamat markkinointituet ovat kolminkertaistuneet. Markkinointikulujen osuus liikevaihdosta on pysynyt suunnilleen vakiona.

Hakijan mukaan alalla vallitsee kauppatapa ja käytäntö, jossa tavarantoimittajat osallistuvat osuuskauppojen markkinointikulujen kattamiseen ja samalla vaikuttavat osittain valittaviin mainonta- ja markkinointiratkaisuihin, mediakanavien valintaan ja myös jossain määrin mainonnan määrään. Toisaalta kaikkea tavarantoimittajilta saatavaa markkinointitukea ei käytetä varsinaiseen markkinointiin vaan ohjataan tuotteitten hinnan alennuksiin. Hakijan mukaan nimenomaan keskitetty valikoima- ja hintayhteistyö on lisännyt merkittävästi markkinointituen muodossa tavarantoimittajilta saatuja etuja.

Hyötyjen välittyminen kuluttajille

Hakemuksessa todetaan, että S-ryhmän ketjujen markkinointi- ja hintayhteistyöllä saavutetut tehokkuusedut ovat koituneet asiakkaiden hyödyksi mm. alentuneina kuluttajahintoina sekä valikoimien ja palvelun parantumisena.

Prisma-ketjun, S-Market-ketjun ja Sale-ketjun ketjuvalikoimatuotteitten hinnoittelu perustuu hintajohtajuustavoitteeseen, joka toteutetaan kustannuslähtöisellä perushinnoittelulla. Hinnoittelun perusteena on pitkäjännitteinen edullisuus. Käyttötavaroiden hinnoittelussa tavoitteena on kertahinnoittelu, jossa tuotteen hinta on edullinen sesongin alusta alkaen. Kysyntä ja volyymit kasvavat, mikä mahdollistaa kannattavan toiminnan kuluttajalle edullisilla hinnoilla.

S-ryhmän markkinaosuuden kasvu päivittäis- ja käyttötavarakaupassa osoittaa hakemuksen mukaan selvästi sen, että S-ryhmän ketjujen kilpailukyky on entisestään parantunut ja asiakkaat ovat kokeneet S-ryhmän ketjut edullisiksi ja monipuolisiksi ostopaikoiksi. Tämä on ollut mahdollista vain ketjutoiminnan ja kustannustehokkaan markkinointi- ja hintayhteistyön avulla. S-ryhmän ketjujen hintayhteistyö edistää tosiasiassa kilpailua koko kaupan alalla ja on siten myös kuluttajien edun mukaista.

Valikoimatuotteiden keskitetty suunnittelu, kilpailuttaminen ja hinnoittelu on tehnyt liikeidean mukaisen hintajohtajuusstrategian toteuttamisen mahdolliseksi. Hintajohtajuusstrategian pitkäjännitteinen toteuttaminen on lisännyt hintakilpailua markkinoilla ja pakottanut myös kilpailijoita alentamaan hintojaan. Tämä on osaltaan vaikuttanut myös siihen, että elintarvikkeiden kuluttajahintojen kasvu on viime vuosien aikana ollut varsin maltillista ja selvästi muiden elinkustannusten kasvua vähäisempää.

Hakemuksen mukaan S-ryhmän ketjujen hintojen edullisuus näkyy elintarvikkeiden osalta kuluttajaviranomaisten suorittamissa hintavertailuissa (Kuluttajaviraston ruokakoritutkimukset), joissa S-ryhmän market-ketjuyksiköt ovat menestyneet varsin hyvin. Keskitetyn hintayhteistyön merkitys näkyy konkreettisesti siinä, että niissä tuotteissa, jotka ovat keskitetyn hinnoittelun piirissä, kuluttajahinnat on kyetty alentamaan yleisesti pääkilpailijoita alhaisemmaksi. Näitä tuoteryhmiä ovat mm. rasvat, sokeri, kahvi ja mehut. Prismojen kohdalla keskitetty hinnoittelu on myös leipä- liha- kala- ja maitotuotteissa laajempaa kuin S-Marketeissa, mikä näkyy näiden tuoteryhmien suhteellisena edullisuutena kilpailijoihin verrattuna. Keskitetyn hinnoittelun laajentuminen jatkossa tuoretuotteisiin erityisesti S-Market -ketjussa, jossa se vielä on vähäistä, tulee alentamaan myös näiden tuotteiden hankintahintoja ja muita kustannuksia (hankinta- myynti- ja hinnoittelukustannuksia) ja sen myötä alentamaan näitten tuotteitten kuluttajahintoja.

Hakemukseen on liitetty myös SOK:ssa teetettyjä päivittäistavaroiden hintakoritutkimuksia, joiden avulla seurataan hintajohtajuusstrategian toteutumista. Vuosina 1999 ja 2000 suoritettujen hintatutkimusten tulokset osoittavat, että S-ryhmän ketjuyksiköt ovat kukin omassa kategoriassaan koko ruokakorin hinnoittelussa kilpailijoitaan edullisempia. Edullisempia ovat erityisesti hintayhteistyön kohteena olevat tuotteet. Hintojen ero pääkilpailijoihin nähden ei ole useinkaan suuri ja joskus tilanne on myös päinvastainen.

Hakija muistuttaa, että hintakorivertailujen tuloksia tarkasteltaessa on huomattava myös eri ryhmittymien kanta-asiakkailleen myöntämien lisäetujen vaikutus, joka on hakijan mukaan S-ryhmässä suurempi kuin kilpailijoilla (K-Plus ja YkkösBonus). S-ryhmän osuuskaupat jakoivat asiakasomistajilleen bonusta vuonna 1999 yhteensä 392 mmk, mikä merkitsi kullekin bonusta saaneelle asiakasomistajalle keskimäärin 2,4 %:n alennusta ostohinnasta. Hakija korostaa kuitenkin sitä, että S-ryhmän hintajohtajuustavoite tarkoittaa edullisempaa ostohintaa kaikille asiakkaille, minkä lisäksi tulevat asiakasomistajille annettavat edut.

Esimerkkinä keskitetyn hinnoittelun vaikutuksista ja siitä koituvan hyödyn kanavoitumisesta kuluttajille poikkeuslupahakemuksessa mainitaan Suomen EU-jäsenyyden alkaessa toteutettu elintarvikkeiden kuluttajahintojen alentaminen, joka toteutettiin hakemuksen mukaan S-ryhmässä nopeimmin ja tehokkaimmin.

Valikoima- ja hintayhteistyön avulla myös S-ryhmän ketjujen valikoimien laajuus on kasvanut ja sen myötä kaupat palvelevat entistä paremmin kuluttajia.

Markkinat

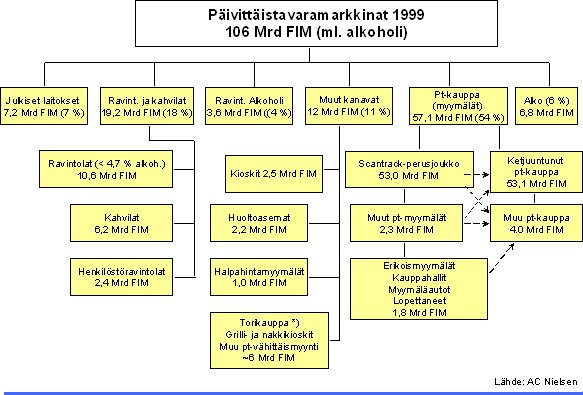

ACNielsenin tilastojen mukaan päivittäistavaramarkkinat olivat 106 miljardia markkaa vuonna 1999. Päivittäistavarakaupan vähittäismyynnin arvo vuonna 1999 oli yhteensä 57,1 mrd. markkaa. Tämä luku sisältää päivittäistavaramyynnin, mutta ei kauppojen koko myyntiä.

Päivittäistavaroiden jakelukanavat Suomessa vuonna 1999

Poikkeusluvan hakija toteaa, että päivittäistavaroiden vähittäiskauppamarkkinoilla on perinteisesti katsottu markettien ja muiden laajan tuotevalikoiman myymälöiden muodostavan omat markkinansa. Muiden päivittäistavaroiden jakelukanavien (kioskit, huoltamot jne.) myymäläkoon ja valikoimien laajentuminen ja pienmyymälöitä suosiva aukioloaikalainsäädäntö on tuonut ne aikaisempaa selvemmin vaihtoehtoisiksi hankintakanaviksi kuluttajille ja siten osaksi relevantteja päivittäistavaroiden vähittäiskauppamarkkinoita. Näin ollen oikeampi markkinoiden arvoa kuvaava luku olisi hakijan mukaan 69 Mrd mk vuonna 1999 (AC Nielsenin tilastossa ”Pt-kauppa” 57,1 Mrd+ ”Muut kanavat” 12 Mrd mk).

Suomen päivittäistavarakaupan rakennemuutokselle tyypillisiä piirteitä ovat viime vuosina olleet myymälämäärän nopea väheneminen sekä yksikkökoon kasvu. Vuonna 1985 Suomessa oli noin 9 000 päivittäistavaramyymälää, vuonna 2000 niitä oli noin 4 500. Rakenteellisesti päivittäistavarakauppa keskittyy yhä suurempiin yksiköihin. Hypermarkettien lukumäärä on vuodesta 1990 vuoteen 1999 lähes kaksinkertaistunut ja pienmyymälöiden lukumäärä samana aikana puoliintunut. Vuonna 1990 hypermarketit myivät päivittäistavaroista alle 3 %, vuonna 1999 niiden myynnin osuus oli kasvanut yli 11 %:iin.

Päivittäistavarakaupan keskittyminen ja ketjuuntuminen ovat viime vuosina jatkuneet. Vuonna 1999 kahden suurimman ryhmän yhteenlaskettu markkinaosuus oli 65,6 %, kolmen suurimman 77,9 % ja neljän suurimman 87,7 %. Kaupparyhmittymiin kuulumattomien myymälöiden osuus kokonaismyynnistä oli vuonna 1980 noin 9 % ja vuonna 1999 noin 5 %. Seuraavassa ryhmittymien markkinaosuudet vuosina 1980–1999. [2]

| Myyntiosuudet ryhmittäin (ml. lopettaneet) 1980–1999 | ||||||

| Ryhmittymä | 1980 | 1985 | 1990 | 1995 | 1998 | 1999 |

| mmk % | mmk % | mmk % | mmk % | mmk % | mmk % | |

| K-ryhmä | 8019 37,8 | 14256 39,8 | 19599 40,5 | 20347 39,9 | 21427 38,2 | 21578 37,8 |

| S-ryhmä | 4234 19,9 | 6286 17,5 | 7719 15,9 | 11179 21,9 | 14729 26,3 | 15871 27,8 |

| Tradeka | 3045 14,3 | 4630 12,9 | 5357 11,1 | 4876 9,6 | 6836 12,2 | 7012 12,3 |

| Ol. Elanto | sis.Tradekaan | sis. Tradekaan | 1614 3,3 | 1329 2,6 | sis. Tradekaan | sis. Tradekaan |

| T-ryhmä | 4141 19,5 | 7706 21,5 | 11505 23,8 | 10012 19,7 | ||

| Spar-ryhmä | 5861 10,5 | 5609 9,8 | ||||

| Wihuri | 2660 4,7 | 2518 4,4 | ||||

| Stockmann/Sesto | 1606 2,9 | 1643 2,9 | ||||

| Muut | 1790 8,5 | 2983 8,3 | 2632 5,4 | 3206 6,3 | 2891 5,2 | 2880 5,0 |

S-ryhmän markkinaosuus on kasvanut huomattavasti. Alimmillaan markkinaosuus oli vuonna 1990, jolloin osuus oli 15,9 %. Tämän jälkeen kasvua on tapahtunut joka vuosi, vuonna 1999 osuus oli 27,8 %. Julkisuudessa esiintyneiden vuotta 2000 koskevien arvioiden mukaan kasvu olisi edelleen jatkunut ja markkinaosuus olisi noin 29 %. S-ryhmän markkinaosuus vaihtelee alueosuuskaupoittain huomattavasti; vuonna 1998 se vaihteli maan eri osissa 18 %:n ja 47 %:n välillä.

Suomen päivittäistavaroiden hankintamarkkinoilla toimivat pääosin samat yritykset kuin vähittäiskaupan markkinoillakin. K-ryhmään kuuluvien myymälöiden päivittäistavaroiden merkittävimpänä hankintapaikkana toimii Kesko. S-ryhmä ja Tradeka hankkivat osan päivittäistavaroistaan yhteisen logistiikka- ja hankintayhtiönsä Inex Partnersin kautta. Inexin palveluja käyttää myös Elanto. Spar-myymälät puolestaan hankkivat päivittäistavaroita TukoSparin kautta. Osan päivittäistavaroista myymälät ja kauppaketjut ostavat itse suoraan valmistajilta. Hakija toteaa, että Keskon ja TukoSparin osuudet Suomen hankintamarkkinoilla ovat K-ryhmän ja Spar-ryhmän vähittäiskaupan markkinaosuuksia suuremmat, koska nämä toimivat merkittävänä hankintakanavana omien ryhmittymiensä lisäksi myös muiden (Wihuri, Stockman/Sesto, Muut) vähittäiskauppojen hankinnoille.

Suomalaiset päivittäistavarakaupan yritykset toimivat lisäksi yhteistyössä ulkomaisten hankintaorganisaatioiden kanssa. Esimerkkinä voidaan mainita, että Inex Partners Oy tekee merkittävää yhteistyötä N.A.F International Amba:n kanssa. Kesko on puolestaan yksi eurooppalaisen Associated Marketing Service Ag:n jäsenyrityksistä.

Hakijan mukaan hankintamarkkinoiden laajuutta tarkasteltaessa on huomattava, että samoilla hankintamarkkinoilla S-ryhmän ja muiden Suomen vähittäiskauppayritysten kanssa ovat myös monet ulkomaiset hankintayhtiöt ja osto-organisaatiot. Nämä ostavat samoja tuotteita samoilta valmistajilta ja tavarantoimittajilta kuin Suomen vähittäiskauppamarkkinoille tuotteita hankkivat yritykset. Lisäksi suuri osa Suomessa toimivista valmistajista on osa suurempaa ulkomaista konsernia. Hankintamarkkinoiden laajuutta tulee hakijan mukaan entisestään korostamaan ulkomaisten ketjujen tulo Suomen vähittäiskauppamarkkinoille.

Suomalaista päivittäistavarakauppaa on usein luonnehdittu toimialaksi, jossa ulkomaisten yritysten alalle tulo on epätodennäköistä mm. markkinoiden pienestä koosta ja kaavoituksen hitaudesta johtuen. Viime aikaiset tapahtumat osoittavat kuitenkin, että kansainvälistyminen voi koskea myös Suomen päivittäistavarakauppaa.

Markkinoille on tullut ja on tulossa päivittäistavaroiden vähittäiskaupassa toimivia yrityksiä, kuten ruotsalainen Axfood ja saksalainen Lidl. Axfood muodostettiin, kun vuonna 1999 päivittäistavaraketjut Hemköp ja D&D fuusiotuivat. Tähän kaupparyhmittymään yhdistettiin myös Ruotsin Spar sekä Axel Johnson -konsernin hankkimat Suomen Sparin toiminnat. Lidl on perustanut Suomeen tytäryhtiön Lidl Holding Suomi Oy:n ja on palkannut Suomesta työntekijöitä toiminnan käynnistämiseksi. Lidlin maailmanlaajuinen liikevaihto vuonna 1999 oli 93,9 mrd mk, josta päivittäistavarakaupan osuus oli arviolta 78,5 mrd mk. Lidlin toimintamallina on pyrkiä olemaan tehokkaasti toimiva hintajohtaja pienehköllä tavaravalikoimalla. Myös ympäri vuorokauden avoinna oleva 7-Eleven -ketjun odotetaan lähivuosina tulevan Suomeen. Liikkeet myyvät peruselintarvikkeita. Myös viimeaikaiset kotimaiset yrityskaupat päivittäistavarakaupan alueella kuvaavat kasvavaa kiinnostusta päivittäistavarakauppaan. Muun muassa Wihuri-konserni on viime aikoina aktiivisesti hankkinut uusia kauppapaikkoja ja noutotukkuja.

Hakemuksesta saadut lausunnot

Kilpailuvirasto pyysi 17.10.2000 lausunnot S-ryhmän poikkeuslupahakemuksesta 35 taholta, jotka olivat elintarvikkeiden ja päivittäistavarakaupassa myytävien käyttötavaroiden valmistajia, S-ryhmän kilpailijoita, teollisuutta, kauppaa ja kuluttajaa edustavia järjestöjä sekä viranomaisia. Samassa yhteydessä virasto pyysi lausunnon myös K-ryhmän Supermarket -ketjun poikkeuslupahakemuksesta (dno 562/67/2000).

Lausunnon ovat antaneet: Avena Nordic Grain Oy (lausunto päivätty 22.12.2000), CM-johtokunta (2.11.2000), Elintarviketeollisuusliitto ry (30.11.2000), Kaupan keskusliitto (8.11.2000), K-Kauppiasliitto (21.11.2000), Kuluttajavirasto (10.11.2000), Laitila Muna Oy (2.11.2000), Maa- ja Metsätaloustuottajain Keskusliitto ry (24.11.2000), Maatilayhtymä Kitola (10.11.2000), Muna-Rasila Ky (15.11.2000), Munatukku A. Tamminen Oy (14.11.2000), Päivittäistavarakauppa ry (8.11.2000), Risetti Oy (30.10.2000), Suomen Kuluttajaliitto ry (30.11.2000), Suomen Spar Oyj (1.11.2000), Suomen Yrittäjät (14.12.2000), Teollisuuden ja työnantajain Keskusliitto (30.11.2000), Veikko Laine Oy (1.12.2000) ja Wihurin päivittäistavarakaupparyhmä (3.11.2000).

Osa lausunnoista koski ainoastaan K-ryhmän hakemusta. Seuraavassa esitetään lausunnot tiivistetysti siltä osin kuin ne koskevat S-ryhmää.

Avena Nordic Grain Oy toteaa lausunnossaan, että kahden suuren keskusliikkeen päätäntävallan lisääntyminen kaupankäynnin ketjuissa heikentää kuluttajan asemaa. Keskusliikkeiden päätäntävallan lisäämisellä on vahingollista vaikutusta päivittäistavaramarkkinoiden lisäksi myös muiden markkinoiden – esimerkiksi viljakaupan – toimivuuteen.

Elintarviketeollisuusliitto ry toteaa lausunnossaan, että on tärkeää, että Suomessa säilyy markkinatasapaino päivittäistavarakaupan ja teollisuuden välillä. Lausunnon mukaan itsenäisten yrittäjien yhteistyö on aikaansaanut Suomen päivittäistavaramarkkinoilla oligopolistiseen dominanssiin verrattavan tilanteen, kun K- ja S-ryhmät – Inex Partners Oy mukaan luettuna – määrittelevät sekä kuluttajan saatavissa olevan valikoiman että päivittäistavarakaupan hintatason.

Kaupan keskittyminen johtaa väistämättä kotimarkkinoista riippuvaisen kotimaisen tavarantoimittajan aseman heikkenemiseen mm. valikoimariskin ja markkinadominanssin avulla määriteltyjen kohtuuttomien ostoehtojen kautta. Elintarviketeollisuusliitto katsoo, että poikkeuslupa tulisi myöntää vain 2 kk:n mittaiseen kampanjayhteistyöhön. Useissa tuoteryhmissä 4 kk:n hinnoittelujakso on lausunnon mukaan liian pitkä. Valikoimajaksoksi voidaan sen sijaan määritellä 4 kk.

Hakijat eivät ole lausunnon mukaan osoittaneet, miten yhteistyö hyödyttäisi kuluttajaa. Lausunnossa viitataan Kuluttajatutkimuskeskuksen selvitykseen, jonka mukaan useilla tuotteilla teollisuuden myyntihinnat ovat vuosien 1997–99 laskeneet enemmän kuin vastaavien tuotteiden vähittäismyyntihinnat. Kaupan osuus hintarakenteissa on keskimäärin kasvanut. Kaupan osuutta kasvattavat myös teollisuuden kaupalle maksamat markkinointituet, jotka ovat vuosittain lisääntyneet.

Lausunnossa todetaan, että poikkeuslupahakemuksessa mainittu menekkiennusteiden helpottuminen hintayhteistyön ansiosta ei päde käytännössä, sillä menekkiennusteita tai takeita valikoimiin kuulumisesta on ollut mahdoton saada. Kauppa on vaatinut 100 %:n toimitusvarmuutta pystymättä kuitenkaan vastavuoroisesti ennusteiden laatimiseen.

Logistiikan keskittäminen aiheuttaa lausunnon mukaan huomattavia lisäkustannuksia logistisissa kokonaiskustannuksissa, mikä heijastuu kuluttajahintoihin. Logististen ratkaisujen toimivuuden, niiden välisen kilpailun ja kuluttajan hyödyn varmistamiseksi ostoa ja logistiikkaa ei tulisi kytkeä yhteen vain ketjuyksikössä päätettäväksi.

Poikkeuslupa tulisi lausunnon mukaan myöntää vain kahdeksi vuodeksi ja siihen tulisi liittää seuraavat ehdot:

– Hintapäätösten tulee perustua osuuskauppojen päätöksiin. Hinnoittelun tulee olla läpinäkyvää ja suoritteisiin perustuvaa. Tämän tulee koskea myös ryhmittymän perimiä laskutuspalkkioita ja muita selvästi suoritteisiin perustuvia eriä.

– Osuuskaupoilla tulee olla oikeus valita tavaroiden ostopaikka ja sopia toimitustavasta tavarantoimittajan kanssa, koska keskitetyillä logistisilla ratkaisuilla pyritään potentiaalisen kilpailun vähentämiseen mm. suurkuluttajasektorilla, mikä lisää kokonaiskustannuksia ja siten välillisesti nostaa kuluttajahintoja.

– Ketjuvalikoimaan kuuluvien tuoteryhmien osalta osuuskaupoilla tulee olla mahdollisuus valita itsenäisesti vähintään 50 % tuoteryhmään kuuluvista tuotteista.

Kaupan Keskusliitto toteaa muun muassa, että ketjumaisesti toimivien yritysten markkinaosuus Suomen päivittäistavaroiden vähittäiskaupan kokonaismarkkinoista on yli 95 prosenttia. Suomen elintarvikkeiden ja muiden päivittäistavaroiden vähittäismyyntitaso laski Suomen EU-jäsenyyden johdosta runsaat kymmenen prosenttia ja on vieläkin kuusi prosenttia alempi kuin ennen jäsenyyttä.

Suomen päivittäistavaramarkkinoiden tilanne vahvistaakin lausunnon mukaan käsitystä siitä, että samaan ketjuun kuuluvien elinkeinonharjoittajien ilmoitushintoja koskeva yhteistyö on kilpailua tehostavaa. Ketjujen ensisijaisena tavoitteena ei ole kilpailun rajoittaminen ketjun jäsenten välillä, vaan yksittäisten jäsenten toimintaedellytysten parantaminen muita elinkeinonharjoittajia, ketjuja ja näiden yhteenliittymiä vastaan. Kilpailu asiakkaista tapahtuu pääasiassa ketjujen välillä, mitä tosiasiaa vahvistaa samaan ketjuun kuuluvien myymälöiden sijoittuminen niin, että ne vain rajoitetusti kilpailevat samoista asiakkaista. Ketjumainen toimintatapa ja siihen liittyvä yhteismarkkinointi lisäävät ketjujen, ryhmien ja monimyymäläyritysten välistä kilpailua ja siten parantavat pienyritysten mahdollisuuksia kilpailla suurempien yritysten kanssa.

Kansainvälinen kilpailu on tullut Suomeen ja uudet ulkomaiset yritykset valmistelevat tuloaan. Kotimaisen kaupan on tässä uudessa kilpailutilanteessa edelleen tehostettava kilpailukykyään ja ketjutoimintamalli on tällöin ainoa vaihtoehto.

Kaupan Keskusliitto esittää edellä esitetyn perusteella poikkeuslupahakemuksen hyväksymistä.

Kuluttajavirasto toteaa muun muassa, että poikkeuslupahakemuksen hyväksyminen (yhdessä Keskon poikkeuslupahakemuksen kanssa) merkitsisi Suomen päivittäistavarakaupassa huomattavaa siirtymistä vähittäismyyntiä koskevissa, kuluttajaa lähellä olevissa asioissa paikallisesta päätöksenteosta keskitettyyn valtakunnalliseen päätöksentekoon, minkä seurauksena tukkukauppa keskittyisi entistä harvempiin käsiin. Tämän seurauksena myymälöiden mahdollisuudet reagoida kuluttajien paikallisiin tarpeisiin tuskin paranisivat; paikallinen vaihtoehtoinen hyödyketarjonta saattaisi myös loppua kaupan ostojen puuttuessa.

Lausunnossa todetaan, että Kuluttajaviraston ns. ruokakorivertailujen tulokset eivät välttämättä tue väitettä, että S-ryhmässä harjoitettu hinnoitteluyhteistyö olisi merkinnyt kuluttajille edullisia hintoja koko ketjussa; esimerkiksi Prismoissa hinnoittelu näyttäisi perustuvan myös paikalliseen kilpailutilanteeseen eikä vain siihen, että kuluttajille taattaisiin kaikkialla yhtä edulliset hinnat. Lausunnon mukaan markkinoilla otetaan yleensä se taloudellinen tulos, joka on saatavissa. Kuluttajille edulliset hinnat ja hyvä laatutaso edellyttävät toimivaa kilpailutilannetta, jossa kuluttajat valinnoillaan ohjaavat tarjontaa.

Kuluttajavirasto suhtautuu epäilevästi niin laajaan hinnoitteluyhteistyöhön kuin poikkeuslupahakemuksessa esitetään eikä poikkeuslupaa tulisi viraston mielestä myöntää ilman tarkkaa selvitystä siitä, kuinka hyödyn siirtyminen kuluttajille turvataan, sekä siitä, miten siirron toteuttamista seurataan.

Maa- ja Metsätaloustuottajain Keskusliitto ry (MTK) toteaa lausunnossaan, että keskittyneellä kaupalla on sellaista markkinavoimaa, joka ei ole tasapainossa tavarantoimittajan markkinavoiman kanssa. Pienillä tavarantoimittajilla ei ole mahdollisuutta saada tuotteitaan kaupan hyllylle hintakilpailukyvystään huolimatta, mikäli kauppa on sitoutunut neljä kuukautta kestäviin toimitussopimuksiin.

MTK toteaa, että Suomessa päivittäistavaroiden markkinointi on eurooppalaisittain poikkeuksellisen mittavaa, minkä vuoksi markkinoinnin turhat kustannukset jäävät viime kädessä kuluttajien maksettavaksi. Poikkeusluvan ehtoihin tulisikin liittää velvollisuus nettohinnoitteluun siten, että tavarantoimittajilta ei voitaisi enää edellyttää osallistumista markkinointikustannuksiin, mitä menettelyä lausunnossa kutsutaan kynnysrahoiksi.

Poikkeuslupahakemus tulisi lausunnon mukaan hylätä. Mikäli lupa kuitenkin myönnettäisiin, siihen tulisi liittää seuraavat ehdot:

- lupa tulisi myöntää korkeintaan kahdeksi vuodeksi

- kampanjayhteistyö tulisi rajoittaa korkeintaan kaksi kuukautta kestäviin markkinointitoimiin

- tavarantoimittajan kanssa tehtävien toimitussopimusten kesto tulee rajoittaa kahteen kuukauteen

- tavarantoimittajan mainosrahoituksesta tulisi luopua (kynnysrahakielto)

- ketjutuotteiden kuluttajahinnat eivät saa alittaa kaupan sisäänostohintoja

Päivittäistavarakauppa ry toteaa muun muassa, että Suomen elintarvikkeiden ja muiden päivittäistavaroiden vähittäismyyntitaso laski Suomen EU-jäsenyyden johdosta runsaat kymmenen prosenttia ja on vieläkin kuusi prosenttia alempi kuin ennen Suomen jäsenyyttä.

Suomen päivittäistavaramarkkinoiden tilanne vahvistaa lausunnon mukaan käsitystä siitä, että samaan ketjuun kuuluvien elinkeinonharjoittajien ilmoitushintoja koskeva yhteistyö on kilpailua tehostavaa. Ketjujen ensisijaisena tavoitteena ei ole kilpailun rajoittaminen ketjun jäsenten välillä, vaan yksittäisten jäsenten toimintaedellytysten parantaminen muita elinkeinonharjoittajia, ketjuja ja näiden yhteenliittymiä vastaan. Kilpailu asiakkaista tapahtuu pääasiassa ketjujen ja itsenäisesti toimivien yritysten välillä, mitä tosiasiaa vahvistaa samaan ketjuun kuuluvien myymälöiden sijoittuminen niin, että ne vain rajoitetusti kilpailevat samoista asiakkaista.

Yhteisen markkinoinnin lisäksi ketjujen yhteistoiminnalla on saavutettavissa mittakaavaetuja myös ostotoiminnassa ja logistiikassa. Ostoyhteistyöllä saavutetaan suuremmat ostovolyymit ja rationalisoidaan logistiikkakustannuksia. Yhteistilausten vaikutuksesta tavarantoimittaja voi saavuttaa myös tuotannon mittakaavaetuja.

Päivittäistavarakauppa ry arvioi, että poikkeuslupahakemuksessa kuvatulla toimintamallilla saavutettavat hyödyt siirtyvät pääosin kuluttajille ja esittää poikkeuslupahakemuksen hyväksymistä.

Risetti Oy toteaa muun muassa, että yhtiö on harjoittanut hyvää yhteistyötä S-ryhmän kanssa. Ryhmässä on otettu valikoimiin uudenkin valmistajan tuotteita ja näin saatu riittävä peitto koko valtakunnan alueelle, minkä avulla on saatu nopeasti mitattua tuotteiden kysyntä kuluttajien keskuudessa. Negatiivisena asiana tuodaan esiin valikoimapäätöksen pitkä odotusaika.

Suomen Kuluttajaliiton lausunnon mukaan poikkeuslupahakemusten hyväksyminen tehostaa elinkeinoelämän logistiikkaketjua ja markkinointitoimenpiteitä tuoden keskusliikkeille huomattavan taloudellisen hyödyn. Epäselvää on, miten hyöty ohjautuu kuluttajille.

Lausunnossa arvioidaan, että kehityksessä on kuluttajan kannalta riskejä. Kuluttajan kotimaisten tuotteiden valikoima on vaarassa supistua, kun ketjut kohdistavat ostovoimansa ensisijaisesti suurten kansainvälisten yritysten tai kotimaisten ykköstuottajien tuotteisiin. Lähikauppojen vähetessä ja ketjuohjattujen valikoimien markkinaosuuksien kasvaessa voi laajan valikoiman saatavuus läheltä muodostua ongelmaksi. Tämä voi myös merkitä tuotteiden hankinnoissa paikallisesti hallitsevia markkina-asemia ja pienille yrityksille vaikeuksia saada tuotteitaan markkinoille silloinkin, kun kuluttajat haluaisivat ostaa niitä.

Suomen Spar Oyj:n lausunnon mukaan poikkeusluvan tulee olla aidosti väliaikainen ja poikkeuksellisia tilanteita varten annettu. Ei voida pitää oikeana sitä, että kerran myönnetty poikkeuslupa aina määräajoin uusitaan ja siitä syntyy pysyvä käytäntö. Mikäli tämä olisi ollut lainsäätäjän tarkoitus, se olisi kirjattu lakiin.

Esitetty hinnoittelumalli johtaa tosiasiassa sidottuihin hintoihin, mikä ei ole kuluttajan edun mukaista. Jos yhä tiukemmassa ketjutoiminnassa annetaan lupa sopia hinnoista hakemuksessa esitetyllä tavalla, se estää hintojen asettamisen sovittua alemmaksi, vaikka väitettäisiinkin sovittavan enimmäishinnoista. Esteeksi muodostuu muun muassa yhteinen ketjumainonta, jossa tuotteiden hinnat ilmoitetaan koko ketjua koskevina. Tuolloin tuotteita ei käytännössä myydä alle ilmoitetun hinnan.

S-ryhmä yhdessä K-ryhmän kanssa muodostaa valtaosan Suomen päivittäistavaramarkkinoista. Ne ovat kotimaisen elintarviketeollisuuden suurimmat neuvotteluosapuolet, joiden tilauksista elintarviketeollisuus on riippuvainen. Ryhmät voivat käyttää volyymiensä avulla syntyvää painostusvoimaa neuvotellessaan tuotteiden ostohinnoista. Lausunnon mukaan tällaisessa tilanteessa on väistämätöntä, että suuri osa saadusta hintaedusta ei siirry kuluttajille.

Myyntihinnoista sopimisen sijaan oikea tapa toimia olisi pyrkimys saada ketjujen ostohinnat mahdollisimman kilpailukykyisiksi. Se mahdollistaisi myymälöiden itsenäisen hinnoittelun aina paikallisen markkinatilanteen mukaisesti vaarantamatta myymälöiden kilpailukykyä.

Suomen Spar Oyj katsoo, ettei S-ryhmälle tulisi myöntää poikkeuslupaa, koska edellytykset sen myöntämiselle puuttuvat.

Suomen Yrittäjien lausunto koskee pääasiassa K-ryhmän poikkeuslupahakemusta, mutta lausunnossa todetaan, että on tärkeää, että lupaehtoja asetettaessa sekä K- että S-ryhmä saavat kilpailuedellytystensä kannalta saman kohtelun.

Teollisuuden ja työnantajien keskusliitto yhtyy lausunnossaan Elintarviketeollisuusliiton lausuntoon ja toteaa lisäksi, että poikkeusluvan myöntäminen toisi ryhmille – lausunnossa viitataan yhteisesti K- ja S-ryhmän hakemuksiin – määräävän markkina-aseman Suomen päivittäistavarakaupassa.

Veikko Laine Oy toteaa, että S-ryhmän järjestelmän jatkaminen näyttää perustellulta. Eri osuuskuntien vapaus on riittävä ja hankinnat kilpailutetaan paikallisella tasolla tehokkaasti. Toimintavapaus on ylläpitänyt kilpailua ja tehostanut toimintaa siten kuin hakemuksessa on todettu.

Wihurin päivittäistavararyhmä toteaa, että se ei näe estettä poikkeusluvan myöntämiselle S-ryhmän eri ketjuissa tapahtuvalle hankinta-, markkinointi- ja hintayhteistoiminnalle.

Kilpailuoikeudellinen arviointi

Kilpailunrajoituksen määrittely

S-ryhmän Prisma-, S-market-, Sale- ja Sokos-ketjuissa harjoitettavasta hankinta-, markkinointi- ja hintayhteistoiminnasta päätetään marketketjuohjauksen ketjuhallituksessa ja ketjujen erillisissä ohjausryhmissä, jotka koostuvat alue- ja paikallisosuuskauppojen edustajista. Ketjuhallituksen päätökset ovat kaikkia ko. ketjuun kuuluvia yksiköitä sitovia. Hakijan mukaan osuuskaupat voivat kuitenkin halutessaan alittaa sovitun hinnan, sekä hankkia ja mainostaa hyödykkeitä itsenäisesti.

Osuuskaupat ovat samalla jakeluportaalla toimivia elinkeinonharjoittajia. Kilpailunrajoituslain 6 §:ssä kielletään samalla tuotanto- tai jakeluportaalla toimivien elinkeinonharjoittajien tai näiden yhteenliittymien hintoja tai vastikkeita koskevat sopimukset, suositukset ja vastaavat järjestelyt. S-ryhmän kussakin ketjussa harjoitettavassa yhteistoiminnassa on siten kysymys lain kieltämästä hintayhteistyöstä, jonka toteuttaminen edellyttää kilpailunrajoituslain 19 §:n tarkoittamaa poikkeuslupaa.

Aikaisemmat poikkeusluvat

S-ryhmä haki markkinointi- ja hintayhteistoimintaa koskevaa poikkeuslupaa ensimmäisen kerran vuonna 1993. Kilpailuvirasto myönsi 30.4.1993 tekemällään päätöksellä (69/67/93) poikkeusluvan S-ryhmän alue- ja paikallisosuuskauppojen Prisma-, S-market-, Sokos- ja Sale-ketjujen hintayhteistoiminnalle siltä osin, kun yhteisesti sovitut hinnat ovat voimassa enimmillään neljä kuukautta. Poikkeuslupa myönnettiin 1.5.1995 asti. Luvan ehdoissa edellytettiin, että mainittuihin ketjuihin kuuluvien alue- ja paikallisosuuskauppojen tulee halutessaan voida alittaa ketjun yhteisesti sopimat vähittäismyyntihinnat ja mainostaa tuotteita itsenäisesti eikä hintayhteistoimintaan osallistuminen saa rajoittaa osuuskauppojen muuta toimintaa. Poikkeuslupa ei sisältänyt hintayhteistyön laajuutta rajoittavia ehtoja niin, että esimerkiksi hintayhteistyön kohteena olevien nimikkeiden tai myynnin määrää olisi rajoitettu.

Hakemuksen arvioinnin perustana olevat markkinatiedot koskivat vuotta 1991, jolloin S-ryhmän päivittäistavarakaupan ketjujen yhteenlaskettu markkinaosuus oli 16,4 %. Virasto piti silloisessa kilpailutilanteessa S-ketjujen hintayhteistyön tehokkuutta lisääviä vaikutuksia merkittävämpinä kuin yhteistyön kilpailun toimivuudelle mahdollisesti aikaansaamia haittoja. Virasto arvioi myös, että S-ryhmän ketjujen yhteistyön kustannussäästöt välittyvät suurella todennäköisyydellä lain tarkoittamalla tavalla kuluttajille ketjujen ja yksittäisten myymälöiden välisen kilpailun vaikutuksesta. Poikkeuslupapäätöksessä katsottiin, että olennaisin edellytys sille, että elinkeinonharjoittajien yhteistyöllä saavuttamat tehokkuusedut välittyvät kuluttajille on, että yhteistoimintaa harjoittava ketju joutuu kilpailemaan tehokkaasti muita yrityksiä vastaan. Tässä yhteydessä päätöksen perusteluissa viitattiin viraston 14.12.1992 antamaan kampanjatoimintaa koskevaan yleispoikkeuslupaan, jossa katsottiin, että ketjuun kuuluvien elinkeinonharjoittajien yhteenlasketun markkinaosuuden jäädessä alle 20 prosentin yhteistoiminta voisi vain harvoissa tapauksissa olla ostajien kannalta epäedullista.

SOK haki poikkeusluvan jatkamista 26.4.1995. Virasto teki poikkeusluvan uusimista koskevan päätöksen 1.6.1995 (428/67/95) edellä mainituin ehdoin. Poikkeuslupa myönnettiin hankintaa, markkinointia ja hinnoittelua koskevalle yhteistoiminnalle 1.5.2000 asti. Poikkeusluvan uusimisen perusteista todettiin, että valikoima-, markkinointi- ja hintayhteistyössä tai osuuskauppojen kilpailuolosuhteissa tai muutoin ei ole tapahtunut mitään sellaisia olennaisia muutoksia, jotka estäisivät poikkeusluvan uusimisen. Poikkeuslupahakemusta arvioitaessa S-ryhmän ketjujen markkinaosuus oli Suomen päivittäistavarakaupan markkinoilla 20,4 % ja käyttötavaramarkkinoilla 9,4 %.

Relevantit markkinat

Poikkeuslupahakemus koskee hankinta-, markkinointi- ja hintayhteistyötä pääasiassa niissä S-ryhmän ketjuissa, joissa harjoitetaan päivittäistavaroiden kauppaa. Prisma-ketjussa on päivittäistavaroiden lisäksi kuitenkin merkittävä käyttötavaravalikoima ja Sokos-ketjun myynti on kokonaan käyttötavaroiden myyntiä. Kilpailuvirasto arvioi tässä päätöksessä poikkeuslupahakemusta vain siltä osin kuin se koskee päivittäistavarakauppaa ja rajaa relevanttien eli merkityksellisten markkinoiden tarkastelun näin ollen koskemaan päivittäistavaroiden vähittäiskaupan ja hankinnan markkinoita.

Päivittäistavaroiden vähittäiskaupan markkinat

Relevantit tuotemarkkinat

Päivittäistavaroihin kuuluvat pääasiassa elintarvikkeet, juomat, tupakkatuotteet sekä kodin käyttötavarat, ns. non-food -tuotteet (siivoustuotteet, kosmetiikka, kertakäyttöpaperituotteet ja hygieniatuotteet). Tuotteet ovat osa sitä tavaravalikoimaa, ”päivittäistavarakoria”, jonka kuluttajat odottavat löytävänsä päivittäistavaramyymälöistä. Kilpailu käydään pääasiassa sellaisten kauppojen välillä, jotka pystyvät tarjoamaan niin laajan valikoiman, että kuluttaja voi ostaa suurimman osan päivittäistavarakoristaan samasta paikasta.

Tällaista valikoimaa eivät tarjoa elintarvikkeita myyvät erikoisliikkeet, joiden tarjonta keskittyy yleensä tiettyyn tuotteeseen tai tuoteryhmään. Erikoisliikkeet eivät myöskään liikeidea, myyntiala tai keskimääräinen hintataso huomioon ottaen suoraan kilpaile markettien tai muiden vastaavien liikkeiden kanssa, joista kuluttaja saa kaikki tarvitsemansa tuotteet samalla kertaa. Erikoisliikkeiden tarjonta toimii näin ollen elintarvikkeiden vähittäismyynnin täydentäjänä.

Myöskään kioskit ja huoltoasemat eivät tarjoa sellaista palvelutasoa, joka suoraan kilpailisi varsinaisiin päivittäistavarakauppoihin luettavien liikkeiden kanssa. Esimerkiksi huoltoasemien myymälät ovat yleensä kooltaan ja tavaravalikoimaltaan pienempiä ja kuivatuotteilla on merkittävä osuus myynnissä. Tavallisissa päivittäistavarakaupoissa tuoretuotteet muodostavat noin puolet myynnistä. Lisäksi osa huoltoasemien myymälöiden tuotteista on tarkoitettu yksinomaan autoilijoille. Huoltoasemien myymälöiden ja kioskien hintataso on myös päivittäistavarakauppoja korkeampi. Kuluttaja on siten valmis maksamaan selvästi korkeampia hintoja hyötyäkseen muun muassa joustavammista aukioloajoista ja myymälän sijainnista. Koska ostoksia tehdään huoltoasemilla ja kioskeissa muilla perusteilla kuin elintarvikkeiden vähittäismyymälöissä, nämä jakelukanavat eivät ole kuluttajalle keskenään vaihtoehtoisia ostopaikkoja.

Relevanteiksi tuotemarkkinoiksi voidaan näin ollen katsoa tuore- ja kuivaelintarvikkeita sekä taloudessa tarvittavia non-food -tuotteita myyvät liikkeet, joista asiakkaalla on mahdollisuus hankkia kerralla taloudessaan tarvitsemat päivittäistavarat. Nämä markkinat eivät sisällä myyntiä pienissä erikoismyymälöissä, kioskeissa ja huoltoasemilla, jotka täydentävät, mutta eivät korvaa varsinaisia päivittäistavarakauppoja.

Relevantit maantieteelliset markkinat

Maantieteelliset markkinat ovat yksittäisen kuluttajan kannalta se hankinta-alue, josta kuluttaja voi kohtuullisin etsintäkustannuksin hankkia päivittäistavarakorinsa. Paikallisiin markkinoihin rajoittuva tarkastelu ei kuitenkaan anna oikeaa kuvaa koko päivittäistavarakaupan kilpailuolosuhteista.

Valtaosa suomalaisista päivittäistavaramyymäläketjuista toimii valtakunnallisesti. S-ryhmän ketjujen myymälät sijaitsevat eri puolilla Suomea. Sama koskee kilpailijoiden – Keskon, Spar-ryhmän sekä Tradekan – ketjuja. Ketjuissa kilpailukeinoja, mm. myymälöiden sijoittelua, hankintaa, markkinointia, valikoimasuunnittelua ja hinnoittelua koordinoidaan, mikä on omiaan yhtenäistämään kunkin ketjun myymälöiden toimintaa.

Edellä esitettyjen syiden perusteella Kilpailuvirasto arvioi, että päivittäistavaroiden vähittäiskaupan markkinat ovat Suomen laajuiset.

S-ryhmän asema päivittäistavaroiden vähittäiskaupan markkinoilla

Määritellyillä markkinoilla S-ryhmän markkinaosuus oli vuoden 1999 lopussa 27,8 %. Markkinaosuus on vuoden 2000 aikana edelleen kasvanut ja sen arvioidaan olevan noin 29 %. Vuonna 1998 markkinaosuus vaihteli maan eri osissa 18 %:n ja 47 %:n välillä.

Poikkeusluvan arvioinnissa lähtökohtana on koko ryhmittymän – ei yksittäisten ketjujen – yhteenlaskettu markkinaosuus relevanteilla markkinoilla, koska on perusteltua arvioida yhdessä kaikkia niitä ketjuja, joiden toimintaa yhteensovitetaan. Tämä on otettu lähtökohdaksi myös viraston aikaisemmassa päätöskäytännössä (mm. poikkeuslupa elinkeinonharjoittajien hintayhteistyölle kuluttajille tarkoitettujen tarjouskampanjoiden toteuttamisessa dno 91/67/98).

Päivittäistavaroiden vähittäiskaupan hankintamarkkinat

Relevantit tuotemarkkinat

Hankintamarkkinat käsittävät päivittäistavaroiden myynnin valmistajalta tukku- ja vähittäiskauppiaille sekä muille yrityksille. Hankintamarkkinoita määriteltäessä korvaavuutta tulee tarkastella valmistajan näkökulmasta. Ratkaisevaa markkinoiden rajaamisen kannalta on valmistajan mahdollisuus muuntaa tuotantoaan sekä vaihdella jakelukanavia. Tavarantoimittajat valmistavat yleensä yksittäisiä tuotteita tai tuoteryhmiä, eivätkä pysty helposti muuntamaan tuotantoaan toisenlaisten tuotteiden valmistamista varten.

Kotimainen päivittäistavaroiden vähittäiskauppa ei ole yleensä ainoa jakelukanava, jonka kautta esimerkiksi elintarvikkeiden valmistajat voivat myydä tuotteitaan. Muita jakelukanavia ovat erikoisliikkeet, noutotukut, muut tukkuliikkeet, ravintolat ja vienti. Vaikka jakelukanavien merkitys vaihtelee tuoteryhmittäin, päivittäistavaroiden vähittäiskauppa on useimpien tuoteryhmien selvästi tärkein jakelukanava.

Valmistajan kannalta eri jakelukanavat eivät kuitenkaan välttämättä ole keskenään vaihdettavissa. Tuotteen pakkaus, koko ja koostumus tai myyntistrategiat voivat poiketa toisistaan eri jakelukanavissa, mikä edellyttää näin ollen erilaista tietämystä ja yhteyksiä. Jakelukanavien välistä vaihdettavuutta vaikeuttaa myös erilainen logistiikka. Useimmissa tuoteryhmissä asiakkaan menetystä ei voida nopeasti ja ongelmitta korvata muiden jakelukanavien kautta tapahtuvalla myynnillä. Tämäkin viittaa siihen, että päivittäistavaroiden vähittäiskaupan hankintamarkkinoita on tarkasteltava muista jakelukanavista erillään.

Edellä mainituilla perusteilla Kilpailuvirasto arvioi, että merkityksellisiksi tuotemarkkinoiksi on katsottava päivittäistavaroiden vähittäiskaupan hankintamarkkinat. Koska eri tuoteryhmien kysyntä on rakenteeltaan pitkälti samanlaista ja keskittynyttä, arviointia ei ole välttämätöntä tehdä tuoteryhmittäin.

Relevantit maantieteelliset markkinat

Hakijan mukaan samoilla hankintamarkkinoilla S-ryhmän ja muiden Suomen vähittäiskauppayritysten kanssa ovat monet ulkomaiset hankintayhtiöt ja osto-organisaatiot. Nämä ostavat samoja tuotteita samoilta valmistajilta ja tavarantoimittajilta kuin Suomen vähittäiskauppamarkkinoille tuotteita hankkivat yritykset. Tämä koskee erityisesti teollisia elintarvikkeita ja hedelmiä sekä muita ulkomaista alkuperää olevia tuotteita. Esimerkkinä hakija toteaa, että Inex Partnersin valikoimiin kuuluvista tavaroista noin 75 % on ulkomaista alkuperää. Näiden tuotteiden relevantit hankintamarkkinat eivät hakijan mukaan rajoitu Suomeen, vaan ovat huomattavasti laajemmat.

Vaikka 75 % Inexin hankkimista tuotteista onkin valmistettu ulkomailla, se ei tarkoita sitä, että Inex käytännössä neuvottelisi kaikkien näiden ulkomaisten valmistajien kanssa ja toisi tuotteet itse maahan. Inexin oman tuonnin osuus päivittäistavarahankinnoista oli vuonna 1997 ainoastaan […] %. Silloinkin, kun ostetaan kansainvälisiltä merkkituotevalmistajilta, käytetään useimmiten valmistajan suomalaista tytäryhtiötä tai tuontitavaroiden kauppaan erikoistuneita yrityksiä.

Inexin kautta tapahtuvia hankintoja laajemman osan S-ryhmän hankinnoista muodostavat osuuskauppojen ketjuorganisaation kautta tapahtuvat yhteiset ja kunkin osuuskaupan suorat hankinnat valmistajilta, jotka kohdistuvat pääsääntöisesti kotimaisiin valmistajiin.

Suurin osa suomalaisissa päivittäistavarakaupoissa myytävistä tuotteista on kotimaisia. Useimmiten näiden tuotteiden valmistajien pääasialliset markkinat ovat kotimaan markkinat. Vuonna 1999 esimerkiksi suomalaisen elintarviketeollisuuden tuotannosta meni vientiin keskimäärin 9,8 %. Näin ollen vain harva suomalainen elintarvikevalmistaja pystyy korvaamaan asiakkaanaan olevan vähittäiskaupparyhmittymän menetyksen esimerkiksi viennillä.

Huomioon on myös otettava se, että kansainvälisten valmistajien – joiden tuotteista suuri osa on mukautettu Suomen markkinoille esim. kielen ja pakkauksen suhteen – tärkein tai jopa ainoa tapa saavuttaa suomalaiset kuluttajat on suomalaisen päivittäistavaroiden vähittäiskaupan kautta.

Edellä mainituista seikoista johtuen Kilpailuvirasto katsoo, että päivittäistavaroiden vähittäiskaupan hankintamarkkinoita on pidettävä kansallisina.

S-ryhmän asema päivittäistavaroiden vähittäiskaupan hankintamarkkinoilla

Ryhmittymän markkinaosuus vähittäiskaupan markkinoilla kuvaa karkeasti myös sen asemaa hankintamarkkinoilla johtuen mm. riippuvuudesta näiden markkinoiden välillä. Arvioitaessa S-ryhmän osuutta hankintamarkkinoilla voidaan siten lähtökohtana pitää sen asemaa päivittäistavaroiden vähittäiskaupan markkinoilla.

S-ryhmän alueosuuskaupat hankkivat tuotteet tuoteryhmästä riippuen itse, yhdessä SOK:n ketjuorganisaation kautta tai Inex Partners Oy:n välityksellä. Yhteistyön laajuus ja sen vaikutus hankintamarkkinoilla vaihtelee näin ollen tuoteryhmittäin.

Kun on kysymys tuotteista, jotka hankitaan Inexin kautta, voidaan Inexin osakkaiden yhteisen markkinaosuuden päivittäistavaroiden vähittäiskaupan markkinoilla – noin 40 % -katsoa samalla kuvaavan myös S-ryhmän asemaa hankintamarkkinoilla, koska S-ryhmän ketjut pystyvät hyödyntämään Inexiin kootun ostajavoiman. Yli puolet hankinnoista tapahtuu kuitenkin joko ketjuorganisaation kautta tai osuuskauppa toimii itse ostajana. Näiltä osin markkinaosuus hankintamarkkinoilla on enimmillään sama kuin S-ryhmän markkinaosuus vähittäiskaupan markkinoilla so. noin 28 %.

Tehokkuusperustelut

Hankinta-, markkinointi- ja hintayhteistyön tehokkuusperustelut

Kilpailunrajoituslain 19 §:n mukaan Kilpailuvirasto voi elinkeinonharjoittajan tai elinkeinonharjoittajien yhteenliittymän hakemuksesta määrätä, että kilpailunrajoituslain 6 §:n säännöstä ei sovelleta kilpailunrajoitukseen, jos se osaltaan tehostaa tuotantoa tai hyödykkeiden jakelua taikka edistää teknistä tai taloudellista kehitystä ja jos hyöty pääosaltaan tulee asiakkaille tai kuluttajille.

Tehokkuusetuja tuotannossa tai hyödykkeiden jakelussa voidaan saavuttaa kustannustehokkuuden sekä resurssien tehokkaan ja oikean kohdentamisen kautta. Tehokkuusetujen tarkastelussa otetaan huomioon sekä välittömästi koituvat että pitkällä aikavälillä ilmenevät hyödyt ja haitat.

Poikkeusluvan myöntämisen edellytyksenä on lisäksi, että rajoitus on itsessään välttämätön perusteluna olevien tehokkuusetujen saavuttamiseksi ja että järjestelyyn osallistuville yrityksille ei aseteta rajoituksia, jotka eivät ole välttämättömiä tehokkuusetujen saavuttamiseksi. Poikkeuslupaharkinnassa otetaan myös huomioon, toteutetaanko kilpailunrajoitus sellaisilla markkinoilla, joilla kilpailu on jo ennestään rajoittunutta. Rajoituksella mahdollisesti saavutettavat tehokkuushyödyt eivät välity riittävästi asiakkaille tai kuluttajille, jos kilpailunrajoituksessa mukana olevilla elinkeinonharjoittajilla on määräävä asema markkinoilla tai jos ne eivät muutoin joudu kilpailemaan tehokkaasti muiden alalla toimivien yritysten kanssa.

Hankinta-, markkinointi- ja hintayhteistyö vaikuttaa sekä päivittäistavaroiden hankintamarkkinoihin että päivittäistavaroiden vähittäiskaupan markkinoihin siten, että näiden markkinoiden välillä vallitsee riippuvuus. Vähittäismyymälöiden tekemien ostojen määrä riippuu niiden markkinaosuuksista vähittäiskaupan markkinoilla. Määrät ovat sitä suurempia, mitä suurempi on vähittäiskauppiaan markkinaosuus kyseisillä markkinoilla. Mitä suurempia ostomäärät ovat, sitä edullisemmat ovat yleensä tavarantoimittajan vähittäiskauppiaalle myöntämät ostoehdot. Edullisia ostoehtoja puolestaan voidaan käyttää eri tavoin parantamaan markkina-asemaa vähittäiskaupan markkinoilla. Aseman parantuminen vähittäiskaupan markkinoilla johtaa puolestaan jälleen entistä parempiin ostoehtoihin.

Edellä mainitun johdosta poikkeuslupahakemuksen mukaisen yhteistyön vaikutuksia on tarkasteltava molemmilla markkinoilla. Tehokkuusvaikutukset voivat eri markkinoilla olla erilaiset. Olennaista on tehokkuusvaikutusten syntymisen lisäksi niiden kanavoituminen kuluttajille.

Hankintayhteistyö

Ketjumaiseen toimintatapaan kuuluu usein olennaisena osana hankintojen yhdistäminen, millä pyritään mittakaavaetuihin. Ostoyhteistyöllä saavutetaan suuremmat ostovolyymit, rationalisoidaan kuljetuksia ja varastointia sekä yleensäkin vähennetään ostoprosessiin liittyviä vaihdantakustannuksia. Näiden tekijöiden yhteisvaikutuksesta ketjun ja mahdollisesti myös tavarantoimittajien jakelukustannukset alenevat. Suurten yhteistilausten vaikutuksesta tavarantoimittaja voi joissakin tapauksissa saavuttaa myös tuotannon mittakaavaetuja.

Ostoyhteistyöjärjestelyillä pyritään ensisijaisesti ostohintojen alentamiseen. Yhteistoiminta mahdollistaa suuremmat ostovolyymit ja siten paremman neuvotteluaseman mukanaan tuomat paljousalennukset. Mikäli yhteistyöjärjestelyssä mukana olevilla yrityksillä on suuri markkinaosuus ja järjestelyyn liittyy uskollisuusvelvoitteita, saattaa seurauksena olla myös toimittajan markkinavoiman heikkeneminen ja kilpailutilanteen vinoutuminen. Vaikka ostajavoiman syntyminen voi merkitä lyhyellä aikavälillä alhaisempia hintoja kuluttajalle, se ei aina edistä kilpailua pidemmällä aikavälillä.

Edullisempiin ostoehtoihin johtavan kysyntävoiman käyttö ei ole sinänsä kokonaistaloudelliselta kannalta katsoen haitallista. Erityisesti silloin, kun tavarantoimittajat ovat keskittyneitä ja kysyntävoimaa omaaviin ostajiin kohdistuu niiden omilla myyntimarkkinoilla tehokasta kilpailua, jonka vuoksi niiden on siirrettävä ostoissa saavuttamansa edut omille asiakkailleen, kysyntävoima voi estää monopoli- tai oligopolivoittojen syntymisen tarjontapuolella. Sen sijaan jos ostajavoimaa omaavalla yrityksellä on omilla myyntimarkkinoillaan vahva asema, jota kilpailu ei riittävästi rajoita, ostoissa saavutetut edut eivät välttämättä siirry asiakkaille.

Arvioinnin lähtökohtana on hankintayhteistyöhön osallistuvien yritysten ostajavoima. Osapuolilla voidaan olettaa olevan ostajavoimaa, jos ostosopimus kattaa niin suuren osuuden ostomarkkinoiden kokonaisvolyymista, että hinnat voidaan ajaa alle kilpailukykyisen tason tai hankintamarkkinat voidaan sulkea kilpailijalta. Hankintayhteistyöhön osallistuvien yritysten suuri ostajavoima tavarantoimittajiin nähden voi aiheuttaa markkinoilla tehottomuutta kuten laadun alenemista, innovaatioponnisteluiden vähenemistä tai lopulta toimitusmäärien jäämistä alle optimaalisen tason. Tavarantoimittajat voivat yrittää saada takaisin yhdeltä ostajalta perimänsä alhaisemmat hinnat nostamalla muiden asiakkaiden hintoja tai sitten kilpailijoiden saataville jää vähemmän tehokkaita toimittajia. Ostajavoima voi näin johtaa ostajavoimaa omaavien yritysten kilpailijoiden kustannusten nousuun myyntimarkkinoilla.

Ei ole kuitenkaan asetettavissa absoluuttista ylärajaa, jonka ylittyessä ostoyhteistyöllä saavutetaan sellaista ostajavoimaa, jonka perusteella järjestely tulisi todeta terveen ja toimivan kilpailun vastaiseksi. Yhteisen ostosopimuksen vaikutuksia markkinoihin on tutkittava tarkemmin ottaen huomioon markkinoiden keskittyminen ja vahvojen tavarantoimittajien mahdollinen tasapainottava voima. Yhteisostoista voi seurata tilauksissa ja kuljetuksissa mittakaavaetujen kaltaista taloudellista hyötyä, joka ehkä korvaa niiden rajoittavat vaikutukset. Kustannussäästöt, jotka johtuvat pelkästä markkinavoiman olemassaolosta eivätkä hyödytä kuluttajaa, eivät ole riittävä peruste poikkeusluvan myöntämiselle.

Markkinointi- ja hintayhteistyö

Hyödykkeen hinta on keskeinen markkinoiden toimintaa ohjaava tekijä, sillä tarjontaa ja kysyntää koskevat päätökset tehdään hyödykkeiden hinta- ja laatusuhteiden perusteella. Yleensä elinkeinonharjoittajien hintayhteistyö nostaa hyödykkeiden hintoja ja vähentää tarjolla olevien hyödykkeiden määrää. Vain erityisten edellytysten vallitessa hinnoista sopimisella voi olla kilpailua lisääviä ja ostajia hyödyttäviä vaikutuksia.

Kilpailuvirasto on arvioinut vähittäiskaupassa tapahtuvan markkinointi- ja hintayhteistyön tehokkuusvaikutuksia mm. ketjujen kampanjayhteistyötä koskevan poikkeuslupahakemuksen käsittelyn yhteydessä (dno 91/67/98, 24.2.1998).

Samaan ketjuun kuuluvien elinkeinonharjoittajien markkinointia ja hinnoittelua koskeva yhteistyö voi olla kilpailua tehostavaa lähinnä seuraavista syistä. Ketjujen ensisijainen tavoite ei ole niinkään kilpailun rajoittaminen ketjun jäsenten välillä, vaan yksittäisten jäsenten toimintaedellytysten parantaminen muita elinkeinonharjoittajia tai näiden yhteenliittymiä vastaan. Kilpailu asiakkaista tapahtuu siis ketjujen välillä, eikä niinkään samaan yhteenliittymään kuuluvien yritysten kesken. Usein ketjuun kuuluvat yritykset ovat vielä sijoittuneet niin, että niiden voidaan katsoa vain rajoitetusti kilpailevan samoista asiakkaista.

Ketjumainen toimintatapa ja kampanjayhteistoiminta lisäävät kilpailua kaupan eri sektoreilla ja luovat alalla toimiville kaupan ryhmille, ketjuille ja yksittäisille vähittäiskauppiaille kannusteita toimintansa tehostamiseen. Eri liiketoimintaideoilla toimivilla ketjuilla on myös uusien yrittäjien markkinoille tuloa helpottavia vaikutuksia. Ketjuyhteistyön kautta markkinoille tulee myös uusia liiketoimintamuotoja, jotka tehostavat hyödykkeiden jakelua ja lisäävät kuluttajien valintamahdollisuuksia.

Viraston arvion mukaan hintayhteistyöllä saattaa olla kilpailun kannalta myönteisiä vaikutuksia tilanteissa, joissa samaan ketjuun tai yhteistyöryhmään kuuluvat elinkeinonharjoittajat hankkivat hyödykkeitä joko yhdessä tai erikseen ja/tai mainostavat niitä yhteisissä kampanjailmoituksissa. Yhteismarkkinoinnissa ilmoitus- ja muut markkinointikustannukset ovat pienemmät kuin yksittäisten kauppiaiden markkinoidessa hyödykkeitänsä yksin. Keskittämällä ketjun jäsenten markkinointia voidaan saavuttaa suurempi ilmoitusvolyymi.

Arviointia voidaan soveltuvin osin käyttää myös silloin kun kyseessä on kampanjayhteistyön sijasta laajempi hankinta-, markkinointi- ja hintayhteistyö. Huomiota kiinnitetään kuitenkin lisäksi mm. yhteistyön mahdollisiin hintajäykkyyttä lisääviin vaikutuksiin markkinoilla. Yhteishinnoittelevien ketjujen hinnoissa ei huomioida yksittäisten myymälöiden kustannuseroja, joihin vaikuttaa muun muassa myymälän koko, ikä ja sijainti. Tämän vuoksi on vaarana, että yhteisesti sovitut hinnat määräytyvät korkeimmin kustannuksin toimivan myymälän hintojen mukaan. Tällaisessa tapauksessa hintayhteistyö olisi omiaan suojaamaan tehottomia osuuskauppoja, mikä aiheuttaisi kustannustason nousua. Valtakunnallisesti yhdenmukaiset myyntihinnat eivät myöskään anna mahdollisuutta alueellisiin tai paikallisiin kilpailuolosuhteisiin perustuvaan hinnanasetantaan.

Hakijan esittämien tehokkuusperustelujen arviointi

SOK:n mukaan hankinta-, markkinointi- ja hintayhteistyöstä saatavat tehokkuushyödyt ovat seuraavat: ostoehtojen parantuminen, tuotteiden saatavuuden varmistuminen, pienemmät laiteinvestoinnit ja päällekkäisen hinnoittelutyön väheneminen sekä siihen liittyen hinnoitteluvirheiden väheneminen sekä mainos- ja markkinointikustannusten supistuminen.

Hakijan mukaan myyntihinnan keskitetty määrittely mahdollistaa tuotteen menekin suhteellisen tarkan ennakoinnin. Kun tuotteiden menekki kyetään ennustamaan riittävän tarkasti hankintasopimuksia tehtäessä, tavaravirrasta tulee tasainen ja tuotannon suunnittelu helpottuu ja tehostuu. Tuotantokustannusten alentuessa tavarantoimittajat kykenevät alentamaan hintojaan. Kilpailuttamisen ja toimintamallin avulla saavutettavat säästöt ovat tuoteryhmästä riippuen arviolta […] % hintayhteistyön kohteena olevien tuotteiden hankintahinnasta. Saavutettava säästö on vuositasolla arviolta […] miljoonaa markkaa kaikkien ketjujen osalta yhteensä. Samalla varmistetaan hakijan mukaan tuotteen saatavuus, mikä osaltaan vähentää toiminnan kustannuksia ja parantaa asiakaspalvelua ja myös toiminnan tulosta.

Kilpailuvirasto toteaa, että ostoehtojen paraneminen perustuu paitsi kustannussäästöihin myös hankintayhteistyöllä saavutettavan ostajavoiman kasvuun. S-ryhmän ostajavoimaa kasvattaa olennaisesti paitsi osuuskauppojen keskinäinen yhteistyö myös Inex Partners Oy:ssä Tradekan kanssa tapahtuva yhteistyö.

Kaupan lisääntyneeseen ostajavoiman käyttöön viittaa Elintarviketeollisuusliitto antamassaan lausunnossa, jossa se toteaa, että kaupan keskittyminen johtaa väistämättä kotimarkkinoista riippuvan kotimaisen tavarantoimittajan aseman heikkenemiseen kohtuuttomien ostoehtojen kautta. Lausunnossa viitataan Kuluttajatutkimuskeskuksen selvitykseen, jonka mukaan useilla tuotteilla teollisuuden myyntihinnat ovat vuosien 1997–1999 laskeneet enemmän kuin vastaavien tuotteiden vähittäismyyntihinnat. Kaupan osuus hintarakenteissa on keskimäärin kasvanut. Kaupan osuutta kasvattavat myös teollisuuden kaupalle maksamat markkinointituet, jotka ovat vuosittain lisääntyneet.

Lausunnossa todetaan myös, että poikkeuslupahakemuksessa viitattu menekkiennusteiden helpottuminen hintayhteistyön ansiosta ei päde käytännössä, sillä menekkiennusteita tai takeita valikoimiin kuulumisesta on ollut mahdoton saada. Logistiikan keskittäminen aiheuttaa lausunnon mukaan huomattavia lisäkustannuksia logistisissa kokonaiskustannuksissa, mikä heijastuu kuluttajahintoihin.

Kilpailuvirasto toteaa, että Elintarviketeollisuus 2000 -työryhmän mietintöön sisältynyt Kuluttajatutkimuskeskuksen selvitys kaupan hintarakenteista viittaa siihen, että kaupan osuus elintarvikkeiden hintarakenteissa on kasvanut. Lisäyksen on arvioitu olevan 1–2 prosenttiyksikön tasoa vuosina 1997–1999. Selvityksen mukaan myös teollisuuden kaupalle maksamat markkinointituet ovat lisääntyneet vuosittain. Nämä antavat selkeitä viitteitä kaupan ostajavoiman käytöstä. On kuitenkin muistettava, että kaupan palkkiot ovat nykyisin huomattavasti alhaisemmalla tasolla kuin 1990-luvun alussa. Lisäksi on otettava huomioon, että selvitys koski vain muutamia tuotteita ja lisäksi joissakin tuotteissa kaupan palkkion osuus oli laskenut.

Ostajavoimaa tasapainottaa valmistajien vahva asema monilla markkinoilla. Useat elintarviketeollisuuden alat ovat Suomessa varsin keskittyneitä, esimerkkeinä meijeri-, panimo- ja myllyteollisuus. Hankintayhteistyön mahdollisista kielteisistä vaikutuksista kärsivätkin ennen kaikkea pienet ja keskisuuret valmistajat. On kuitenkin otettava huomioon, että S-ryhmän hankinta- ja hintayhteistyö ei ole ollut niin laajaa kuin voimassa oleva poikkeuslupa olisi mahdollistanut. Osuuskaupat neuvottelevat itsenäisesti alueellisten ja paikallisten valmistajien kanssa. Tämä viittaa siihen, että valtakunnallista yhteistyötä toteutetaan pääsääntöisesti silloin, kun toimittajana on valtakunnallinen yritys tai kyseessä on tuonti.

Hakijan mukaan pienemmistä laiteinvestoinneista ja päällekkäisen työn vähenemisestä osuuskaupoissa ja niiden ketjuyksiköissä aiheutuu vuosittain merkittävää säästöä, arviolta yhteensä yli […] mmk vuositasolla. Säästöä syntyy hakemuksen mukaan myös hinnoitteluvirheiden vähenemisestä.

Viraston arvion mukaan on todennäköistä, että hintayhteistyö aiheuttaa säästöä niin laite- kuin työvoimakuluissakin. Keskitetty hintatietojen syöttö tietojärjestelmiin sekä muut tähän liittyvät tehtävät kuten hyllynreunaetikettien suunnittelu ja painatus vähentävät todennäköisesti kustannuksia. Päivittäistavarakaupan valikoimien kasvu on ollut omiaan lisäämään säästöjä tältä osin. Kuluttajaviraston ruokakoritutkimus on puolestaan osoittanut, että hintamerkintävirheet ja -puutteet ovat vähäisimpiä S-market ja Prisma -ketjuissa, minkä voidaan ainakin osittain katsoa johtuvan keskitetystä hinnoittelusta.

Hakijan mukaan valikoima- ja hintayhteistyö on pienentänyt ketjujen mainos- ja markkinointikustannuksia. Tämän johtopäätöksen tueksi on esitetty aikasarjoja markkinointikulujen sekä niihin kohdistettujen, teollisuuden maksamien markkinointitukien kehityksestä. Aikasarjan mukaan kulujen ja tuottojen erotus on kasvanut, kun markkinointituet ovat kasvaneet nopeammin kuin markkinoinnin kustannukset.

Kilpailuviraston arvion mukaan yhteismarkkinoinnilla on pääsääntöisesti markkinoinnin kustannuksia alentava vaikutus. Hakijan esittämät selvitykset viittaavat kuitenkin myös siihen, että hakijoiden yhteistyö on lisännyt ostajavoimaa, minkä seurauksena markkinoinnin maksajana on aikaisempaa useammin tavarantoimittaja.

Hakemuksen mukaan nykyinen hinnoittelurytmi, joka vaihtelee tuoteryhmästä riippuen yhdestä viikosta neljään kuukauteen, on osoittautunut tehokkaimmaksi. Poikkeuslupa olisi mahdollistanut kaikkien tuotteiden osalta neljän kuukauden hintajaksot.

Hakija on todennut, että hinnoittelujakson lyhentäminen kolmeen tai kahteen kuukauteen niiden tuotteiden osalta, joissa luontainen kilpailutus- ja hankintarytmi on neljän kuukauden mittainen, merkitsisi hintayhteistyöllä saavutettavan tehokkuusedun menettämistä. Seurauksena olisi kerralla sovittavien volyymien aleneminen luontaisen tehokkaan volyymimäärän alapuolelle ja hankintahintojen nousua. Samalla hinnoittelutyön kustannukset kasvaisivat, kun hankintasopimus- ja hinnoittelukierrosten lukumäärä kasvaisi vuodessa kolmesta neljään ja kahden kuukauden toimintarytmiin siirryttäessä vastaavasti kolmesta kuuteen. Sama työ jouduttaisiin tekemään useampaan kertaan.

Elintarviketeollisuusliitto on katsonut lausunnossaan, että poikkeuslupa tulisi myöntää vain kahden kuukauden mittaiseen kampanjayhteistyöhön. Useissa tuoteryhmissä neljän kuukauden hinnoittelujakso on liian pitkä. Valikoimajaksoksi voidaan sen sijaan määritellä neljä kuukautta. Edellä mainittu näkemys sisältyy myös Maa- ja Metsätaloustuottajain Keskusliitto ry:n lausuntoon.

Kilpailuvirasto arvioi, että neljän kuukauden hinnoittelurytmi saattaa olla liian pitkä esimerkiksi sellaisissa tuoteryhmissä, joiden raaka-ainehinnat vaihtelevat usein. Tällöin valmistajat saattavat ennakoida tulevia hinnankorotuksia ylihinnoittelemalla tuotteet.

Toisaalta virasto kiinnittää huomiota siihen, että S-ryhmän osuuskaupoilla tähän asti voimassa ollut poikkeuslupa on antanut mahdollisuuden koko valikoiman neljän kuukauden hintajaksoissa tapahtuvaan yhteishinnoitteluun, mitä ei ole kuitenkaan käytännössä toteutettu. Esimerkiksi tuoretuotteiden hintajaksot ovat olleet pääosin neljää kuukautta lyhyempiä. Lisäksi on huomattava, että useat merkittävät tuoteryhmät, kuten nestemaitotuotteet ja panimotuotteet, eivät kuulu nykyisin hintayhteistyön piiriin.

Hyödyn välittyminen kuluttajille

Hakija toteaa, että S-ryhmän ketjujen hankinta-, markkinointi- ja hintayhteistyöllä saavutetut tehokkuusedut ovat koituneet asiakkaiden hyödyksi mm. alentuneina kuluttajahintoina sekä valikoimien ja palvelun parantumisena. Osoituksena tehokkuusetujen siirtymisestä kuluttajille hakija mainitsee S-ryhmän markkinaosuuden kasvun, hyvän menestymisen kuluttajaviranomaisten hintatutkimuksissa sekä EU-jäsenyyden aiheuttaman raaka-ainehintojen laskun tehokkaan kanavoimisen kuluttajille. Hakija toteaa lisäksi, että S-ryhmän ketjujen hintayhteistyö on lisännyt hintakilpailua markkinoilla ja pakottanut myös kilpailijoita alentamaan hintojaan. Tämä on osaltaan vaikuttanut myös siihen, että elintarvikkeiden kuluttajahintojen kasvu on viime vuosien aikana ollut varsin maltillista ja selvästi muiden elinkustannusten kasvua vähäisempää.

S-ryhmän markkinaosuuden kasvu päivittäis- ja käyttötavarakaupassa osoittaa hakemuksen mukaan sen, että asiakkaat ovat kokeneet S-ryhmän ketjut edullisiksi ja monipuolisiksi ostopaikoiksi, mikä on ollut mahdollista vain ketjutoiminnan ja kustannustehokkaan markkinointi- ja hintayhteistyön avulla. Hakija toteaa, että keskeisenä syynä ja edellytyksenä S-ryhmän market-ketjujen menestykseen ja markkinaosuuden kasvuun on hintayhteistyön avulla saavutettu hintajohtajuus, mikä on mahdollistanut ketjujen toiminnan ja konseptien edelleen kehittämisen ja luonut edellytykset uusien yksiköiden perustamiselle ja olemassa olevien uudistamiselle.

Kilpailuvirasto toteaa, että S-ryhmän markkinaosuuden kasvu on ollut osoitus ryhmittymän lisääntyneestä vetovoimasta kuluttajien keskuudessa, mutta ei välttämättä suoraan osoita osuuskauppojen välisen yhteistyön tehokkuusvaikutusten siirtymistä kuluttajille. Kyseessä on pikemminkin jo aikaisemmin kuvatusta riippuvaisuudesta vähittäiskaupan markkinoiden ja hankintamarkkinoiden välillä. Vähittäismyymälöiden tekemien ostojen määrä riippuu niiden markkinaosuuksista vähittäiskaupan markkinoilla. Määrät ovat sitä suurempia, mitä suurempi on vähittäiskauppiaan markkinaosuus kyseisillä markkinoilla. Mitä suurempia ostomäärät ovat, sitä edullisemmat ovat yleensä tavarantoimittajan vähittäiskauppiaalle myöntämät ostoehdot. Edullisia ostoehtoja puolestaan voidaan käyttää eri tavoin parantamaan markkina-asemaa vähittäiskaupan markkinoilla. Aseman parantuminen vähittäiskaupan markkinoilla johtaa puolestaan jälleen entistä parempiin ostoehtoihin, jne.

On lisäksi otettava huomioon se, että markkinaosuuden kasvuun vaikuttaa huomattavasti uusperustanta. Hakija itse on arvioinut, että S-ryhmän markkinaosuuden kasvusta puolet johtuu uusperustannasta, noin neljäsosa vanhojen myymälöiden uudistamisesta ja neljäsosa toiminnan tehostumisesta.

Hakija toteaa, että S-ryhmän ketjujen hintojen edullisuus näkyy elintarvikkeiden osalta kuluttajaviranomaisten suorittamissa hintavertailuissa, joissa S-ryhmän market-ketjuyksiköt ovat menestyneet varsin hyvin. Keskitetyn hintayhteistyön merkitys näkyy konkreettisesti siinä, että niissä tuotteissa, jotka ovat keskitetyn hinnoittelun piirissä, kuluttajahinnat on kyetty alentamaan yleisesti pääkilpailijoita alhaisemmaksi.

Kuluttajavirasto toteaa poikkeuslupahakemusta koskevassa lausunnossaan, että viraston ns. ruokakorivertailujen tulokset eivät välttämättä tue väitettä, että S-ryhmässä harjoitettu hinnoitteluyhteistyö olisi merkinnyt kuluttajille edullisia hintoja koko ketjussa; esimerkiksi Prismoissa hinnoittelu näyttäisi perustuvan myös paikalliseen kilpailutilanteeseen eikä vain siihen, että kuluttajille taattaisiin kaikkialla yhtä edulliset hinnat.

Kilpailuvirasto toteaa, että Kuluttajaviraston viimeisimmän ruokakorivertailun mukaan hypermarketeista (EuroSpar, Citymarket, Eka/Euro/Maximarket, Prisma) Prisman ruokakori oli keskimäärin toiseksi edullisin. Supermarketeista (K-Supermarket, S-market, Valintatalo) S-market sijoittui niin ikään toiseksi. Keskimäärin kaikkein edullisin ruokakori oli EuroSpar -myymälöissä. S-market -ketju on menettänyt edullisuusasemaansa suhteessa muihin ketjuihin viimeisen parin vuoden aikana eniten.

Kuluttajatutkimuskeskuksen vuosien 1995 ja 1997 hinta-aineistoon perustuvan selvityksen mukaan S-ryhmän myymälät menestyivät hyvin ryhmien välisiä hintaeroja tutkittaessa[3]. Tutkimuksen mukaan K-ryhmän myymälät olivat kalleimpia ja S-ryhmän halvimpia. Tämä tutkimus selittää myös Kuluttajaviraston Prisma-ketjun hinnoittelua koskevan havainnon. Myymälän markkinavoimaa lisää sen ”oman ryhmän” markkinaosuus kyseisellä alueella. Markkinavoimaa saavuttaessaan myymälät nostavat hintatasoaan. Kaupan ryhmittymät pystyvät tutkimuksen mukaan käyttämään markkinavoimaansa riippumatta organisaatiorakenteestaan. S-ryhmän markkinaosuus vaihtelee alueellisesti huomattavasti ja näyttää siltä, että markkinavoimaa käytetään siellä, missä paikallinen kilpailutilanne sen sallii. Ketjukohtainen yhteishinnoittelu kattaa esimerkiksi Prisma-ketjussa runsaat puolet, mikä antaa tilaa myös osuuskauppa/myymäläkohtaiselle hinnoittelulle.

Hakijan mukaan hintayhteistyön kanavoituminen kuluttajille näkyi EU-jäsenyyden aiheuttaman tuottajahintojen laskun tehokkaassa kanavoitumisessa kuluttajahintoihin S-ryhmän ketjuissa.

KTM tutkitutti EU-jäsenyyden aiheuttamien tuottajahintojen laskun sekä veromuutosten vaikukset kuluttajahintojen muutokseen vuonna 1995. Selvityksen mukaan eniten hinnat laskivat S-ryhmän liikkeissä, 12,3 %, erityisesti Prisma-myymälöissä hinnat laskivat selvästi yli keskitason 13,5 %. Seuraavaksi eniten hinnat laskivat Tradekan ja Elannon myymälöissä, 11,8 %. Vähiten hinnat laskivat ryhmittymiin kuulumattomissa liikkeissä, 9,6 %. K-ryhmässä hintojen lasku oli keskimäärin 10,5 % ja T-ryhmässä 9,9 %.

Viraston arvion mukaan keskitetyllä hinnoittelulla on ollut positiivinen vaikutus EU-jäsenyyden aiheuttaman hintojen laskun välittymiseen kuluttajahintoihin S-ryhmässä.

Johtopäätökset